|

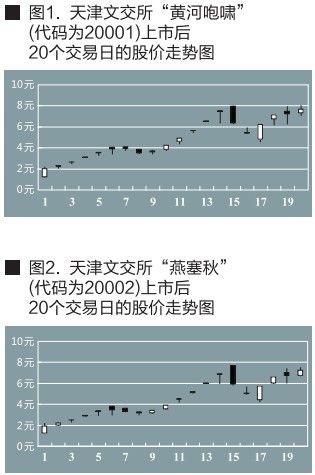

图 1、图 2 图 1、图 2  表1 表1 □ 马健︱文 如果不能推出质地优良的艺术品股票,有效保护广大投资者的切身利益,那么,文交所的辉煌或许只能是昙花一现。就艺术品股市的后市而言,决定艺术品股票走势的最重要因素是艺术品股票的质地。 2011 年以来最受关注的股票莫过于天津文化艺术品交易所推出的创新型金融产品——“艺术品股票”。所谓艺术品股票,即把艺术品的产权进行等额拆分,再将拆分后的份额合约上市交易。具体而言,就是在对艺术品实物进行严格的鉴定、评估、托管和保险之后,发行并上市交易的非实物且可拆分的艺术品份额合约。在文交所上市的艺术品包括书画类、雕塑类、瓷器类、工艺类等国家允许并批准流通的艺术品。艺术品份额合约挂牌交易之后,投资人就可以通过持有份额合约,分享艺术品价格波动所带来的收益,同时承担相应的投资风险。总的来看,艺术品股票的主要意义有三:一是降低艺术品投资的资金门槛,即通过艺术品的产权拆分和份额交易,使普通投资者能够投资价格原本高不可及的艺术品,从而分享艺术品市场的繁荣;二是降低艺术品投资的专业门槛,即通过专家团队、发行代理商和文交所的联合把关,从而降低艺术品投资的专业门槛和投资者面临的品质风险;三是借助艺术资本市场的创新型金融产品扶持中青年实力派艺术家和先锋派艺术家,鼓励实验性和探索性的艺术创作,从而促进文化艺术繁荣。 从 2011 年 1 月26 日上市到 2 月25 日收盘的约 20 个交易日,在天津文交所上市交易的两只艺术品股票——“黄河咆啸”( 代码为 20001) 和“燕塞秋”( 代码为 20002) 都从 1 元 /份的申购价分别暴涨至 6.21 元 / 份和 5.75元 / 份 ( 见图 1、图 2 和表 1)。简单换算一下,其年化收益率竟然分别高达7452%和6900%。无论是证券、期货、房地产或者贵金属,都很难找出回报如此丰厚的投资品种。正是由于这个原因,艺术品股票一时备受关注,天津文交所也是人气骤旺。那么,艺术品股票因何如此火爆?艺术品股市的后市会如何?投资者又应该怎样参与?这些问题或许正是人们最为关注,并且亟待解答的重要问题。 一 . 艺术品股票因何火爆 艺术品股票的火爆固然同房市的调控和股市的低迷,以及 2010 年以来艺术品市场的牛市行情有关,但这仅仅是对艺术品股市的一般性利好消息,尚不能解释天津文交所的艺术品股市之“牛”。因为早在 2010 年 7 月就由深圳文化产权交易所推出的全国第一只艺术品股票——“杨培江艺术品资产包”,以及去年 12 月由上海文化产权交易所推出的“艺术品产权组合 1 号——黄钢艺术品”,无论是走势,还是影响力,都完全不能同天津文交所的这两只艺术品股票相提并论。这到底是怎么回事?在笔者看来,这主要是由三家文交所的定位不同所造成的。深圳文化产权交易所的定位是打造成“四类平台”,即文化产权交易平台、文化产业投融资平台、文化企业孵化平台和文化产权登记托管平台。上海文化产权交易所的定位是打造成以文化物权、债权、股权、知识产权等各类文化产权为交易对象的专业化市场平台。天津文化艺术品交易所则不同,其主要业务就是艺术品的份额化交易。这就是说,如果深圳文交所和上海文交所的艺术品股票创新业务失败,它们还有其他业务可以做,而天津文交所则是别无退路,只能关门大吉。不仅如此,深圳文交所那只发行之后就几乎了无声息,走势不温不火的“杨培江艺术品资产包”,恐怕也给天津文交所敲响了一记警钟。作为天津市金融体制改革“先行先试”的重要创新内容和天津市2009 年金融创新改革 20 项重点工程之一,具有政府背景的天津文交所是只能成功,不能失败的。这恐怕是天津文交所的这两只艺术品股票能够成功打响“第一炮”的最重要原因。 虽然没有证据表明,天津文交所及其利益相关者在这轮牛市行情中究竟扮演了什么角色。可是常识告诉我们,为了营造赚钱效应,以便吸引更多人气,最好的办法就是来个“大牛”行情。具体途径并不重要,关键是要屡创新高。正是由于这个原因,根据文化部文化市场发展中心艺术品评估委员会出具的发行上市鉴定评估报告,现阶段市场价值为 800 万元 -1100 万元,未来市场价值预期可望达到 2000 万元 -3500 万元的“黄河咆啸”,其市值在 2 月 25日就达到了 3726 万元;现阶段市场价值为 650 万元 -900 万元,未来市场价值预期可望达到 1700 万元 -2610 万元的“燕塞秋”,其市值也在这天达到了2875 万元。此外,由中华民间藏品鉴定委员会出具的评估证书显示,“黄河咆啸”的评估价是 2300 万元 -3500 万Art Market 财评元,“燕塞秋”的评估价则是 1700 万元 -2600 万元。由此可见,这两只艺术品股票的价格已经远远偏离了其“价值中枢”。值得一提的是,这两幅画的作者白庚延在艺术品拍卖市场上的成交价其实并不算高。白庚延作品的最高成交纪录是 2010 年 12 月在北京保利以392 万元创下的“千峰接云图”,成交价排名第二的是以 198 万元成交的“巍巍太行”,而成交价排名第三的是以176 万元成交的“山昏塞日斜”,后两幅画都是 2010 年 12 月由天津鼎天拍出的。在艺术品股票即将上市之前,才快步迈进“百万元俱乐部”,不知同此后的炒作有无关系? 二 . 艺术品股市后市如何 无论如何,天津文交所的预期目标是达到了。社会各界的广泛关注自不用说。从网上定价发行的中签率也可见一斑。2011年1月,当“黄河咆啸”和“燕塞秋”在网上申购时,中签率分别高达45.524% 和 47.135%。1 个月后,当白庚延的另外 7 幅作品,即“沧海浩瀚浪涌银山”( 中签率为 2.323%)、“太行秋牧”( 中签率为 2.364%)、“声喧乱石中”( 中签率为 2.422%)、“河汉无极”(中签率为2.329%)、“龙吟老藤”(中签率为2.457%)、“喷薄风雷河汉落”(中签率为 2.251%)、“浩浩不息”( 中签率为 2.386%),以及一枚“天然粉色钻石”(中签率为3.048%)在网上申购时,中签率已经陡降至了 2%-3%。对于这一现象,天津文交所的人气飙升显然是最合理的解释。这也是天津文交所最愿意看到的发展趋势。最为吊诡的是,截止至 2011 年 3 月初,在天津文交所上市交易的 10 件艺术品中,除了 1 颗钻石,9 件作品都是白庚延的。不是说白庚延的画不好,但既然天津文交所承认,“自网上征集发行上市艺术品以来收到了全国各地的艺术品收藏者发来的发行上市申请书数百件,征集到艺术品千余件”,难道其他艺术家的作品就入不了天津文交所的法眼? 需要指出的是,国内的艺术品股份化交易平台,除了天津文交所,以及深圳文交所和上海文交所外,北京和成都等地的相关项目也已启动。这就是说,文交所之间的竞争会日趋激烈。如果不能推出质地优良的艺术品股票,有效保护广大投资者的切身利益,那么,文交所的辉煌或许只能是昙花一现。就艺术品股市的后市而言,决定艺术品股票走势的最重要因素是艺术品股票的质地。就目前的两类艺术品股票,即单件艺术品与艺术品资产包而言,单件艺术品模式比较适合已是“天价”的大师级作品,艺术品资产包模式则更适合普通艺术家尤其是中青年艺术家作品。因为艺术品股票的初衷本身就是让普通投资者能够拥有分享大师级作品的投资机会。由于普通艺术家尤其是中青年艺术家的单件作品价格不高,因此,只有将其精品力作“打包”,才能使产权拆分和份额交易具有现实意义。否则,投资者还不如直接去买单价本就不高的原作。这种模式还有两个好处:第一,单只股票的总市值越高,炒作的资金门槛也就越高;第二,艺术品资产包的资产配置,也具有分散风险的投资组合意义。不仅如此,文交所还应该加大实力派艺术家和先锋派艺术家的发掘力度。因为对于资本市场而言,人们感兴趣的是“故事性”和“成长性”。功成名就的大师级艺术家如同证券市场上的“蓝筹股”,而功力深厚的实力派艺术家如同证券市场上的“成长股”,锋芒毕露的先锋派艺术家则如同证券市场上的“创业板”。在艺术品股市上,只有这三类艺术品股票同时存在,才能真正满足投资者各不相同的偏好和需求,从而增加艺术品股市的吸引力和交易性。此外,同大师级艺术家相比,实力派艺术家和先锋派艺术家其实更需要艺术资本市场的关注与支持,这也是艺术资本市场应该担负的社会责任。 三 . 投资者应该怎样参与 就目前的情况来看,投资者到底是该小试牛刀,还是应继续观望呢?事实上,目前文交所的监管机制基本上形同虚设,停牌制度也根本起不到任何约束作用。上述种种迹象也表明,艺术品股票的火爆,背后一定大有文章。对于风险厌恶型投资者而言,不妨积极参与艺术品新股的申购。虽然中签率不算高,但“原始股”毕竟风险不大。对于风险偏好型投资者来说,大师级的艺术品,还有实力派和先锋派艺术家的艺术品资产包,如果确实是真品,甚至是精品力作,都可以密切关注,但“散户”切忌追高。一个还没有经历过完整的“牛熊市”,并且正在艰难摸索监管模式的市场,风险之大是可想而知的。而且,可以肯定的说,随着艺术品股市的持续扩容,人们可选择余地的不断增加,“黄河咆啸”和“燕塞秋”之类股价早已明显高估的艺术品股票一定会跌得惨不忍睹! |